亚马逊降速,沃尔玛奋起,但未来二者都更关注广告业务

作者:小编 点击数:

更新时间:2023-04-23

过去几周,多个国际巨头的第四季度财报电话会议中出现了两大趋势:

1) 通胀正在削弱消费者需求

2) 平台广告业务正在疯狂增长

对于亚马逊和沃尔玛而言,这两大趋势更为突出。据悉,这两大零售巨头对2023年的零售业务前景持悲观态度,但是广告业务却展现出了高利润且快速增长的态势。随着沃尔玛不断吸引第三方卖家入驻平台,以上提及的两大趋势或改变对它有利的局面。

那么,沃尔玛和亚马逊未来会处于什么样的竞争关系呢,不妨看看行业大佬带来的一些内容。

问:沃尔玛电商平台的发展演变,以及亚马逊和沃尔玛之间的竞争是如何随着时间的推移展开的?

答:1996年即亚马逊推出之时,沃尔玛已经拥有超过2000家线下商店,但沃尔玛在电子商务赛道发力较晚,直到2009年才推出自己的电商平台。直到2016年收购Jet.com后,沃尔玛才在电子商务领域掀起波澜。疫情期间,沃尔玛也开始对类似于亚马逊的“飞轮计划”(flywheel)进行价值投资。2020年,沃尔玛推出了亚马逊Prime会员服务的Walmart+,而后还推出了沃尔玛配送服务(WFS),欲与亚马逊广受欢迎的FBA物流计划竞争。2021年,沃尔玛向国际卖家开放了入驻。他们真正开始吸引新的电子商务卖家,与亚马逊争夺在电商行业中的话语权。

问 :线上品牌在不同平台上所要考虑的因素,为什么亚马逊卖家会转向沃尔玛?

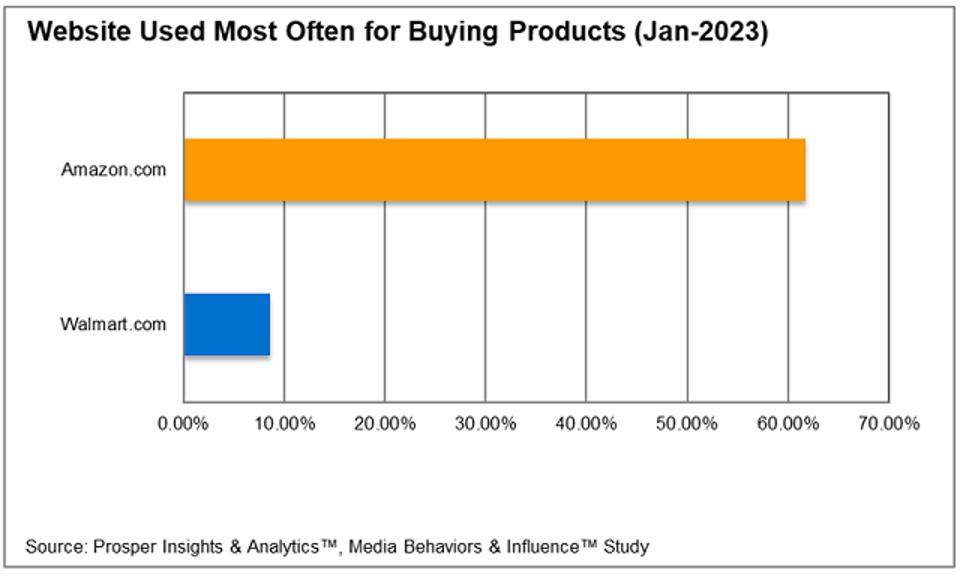

答:如今的品牌们已经了解到全渠道是业务前进的方向,每个平台为卖家提供了不同的价值支柱。其中,亚马逊的市场规模让人无法忽略——亚马逊2022年第四季度的电子商务销售额超过了沃尔玛全年的电子商务销售额(645.3亿美元VS 495.6亿美元)。根据近期的Prosper Insights&Analytics 消费者调查结果显示,2023年1月,61.8%的美国消费者表示,亚马逊是他们最常使用的购物网站之一,而只有8.6%的消费者将沃尔玛列为常用站点。值得注意的是,在该调查结果中,亚马逊的数据低于2022年的66%。与此同时,沃尔玛的市场份额则有所增长。

沃尔玛的电子商务销售额增长速度快于亚马逊。2022年第四季度中,沃尔玛的电子商务销售额增长了17% ,而亚马逊则下降了2% 。与此同时,沃尔玛的广告费用也非常具有吸引力。根据Teikametrics的沃尔玛2022年第四季度基准报告 ,沃尔玛平台广告的平均每次点击成本(CPC)为0.38美元,同比下降26%。同时,亚马逊2022年第四季度基准报告 显示,亚马逊的平均每次点击费用为0.85美元,比前一年略有增加。每次点击费用较低的主要因素是来自其他品牌的竞争较少。截至2022年,沃尔玛拥有约15万名卖家,而亚马逊同年拥有超过200万活跃卖家。 此外,沃尔玛希望在其平台上增加产品种类,因此它正在积极寻找新卖家,甚至近期推出了新入驻卖家优惠 。

品牌在沃尔玛上销售算是一项投资,2022年至2023年,我们已经看到该平台对我们的客户产生了重大影响。在如今的沃尔玛电商平台中,品牌仍然可以找到不那么拥挤的利基市场,投放相对较少的广告,就像在几年前的亚马逊上销售那样。

问:随着第三方cookie被淘汰,平台的广告和营销发生了何种变化?亚马逊和沃尔玛如何接受新的广告形式,而这又如何重构电子商务品牌的竞争格局?

答:过去几个季度,零售电商领域的热门话题莫过于零售媒体网络(RMN)的崛起。据世界广告研究中心 称,预计2023年全球零售媒体广告支出将达到1219亿美元,与2022年相比增长10.1%。它们本质上是建立在零售商平台内的数字广告,这不仅仅是亚马逊搜索顶部的赞助广告,除了提供店内数字广告机会外,RMN还提供有关该零售商客户的关键第一方数据。在无cookie逐渐被淘汰的当下,零售媒体网络代表了个性化营销的未来趋势。

亚马逊的广告部门是2022年第四季度增长最快的业务部门之一,几乎与云计算部门19%的增长率保持同步。Walmart Connect作为沃尔玛的RMN业务在美国的增长速度更快,达到41% 。

这两大零售巨头都拥有大量的线上和线下受众,他们的竞争正从简单地向消费者销售产品,转变为向品牌销售广告位和消费者分析数据。

问:目前通胀率对这两大零售巨头有何影响?您认为这对消费者和卖家意味着什么?

答:就亚马逊和沃尔玛而言,他们负责提供低廉的价格和高度的便利。部分专家甚至认为 ,亚马逊通过授权数百万卖家在全球范围内采购和销售廉价产品,成为抑制通货膨胀的宏观经济力量。但现在通货膨胀仍在并对每个企业产生了不同的影响。

亚马逊的零售业务出现小幅下滑,但沃尔玛的零售业务一直在增长。

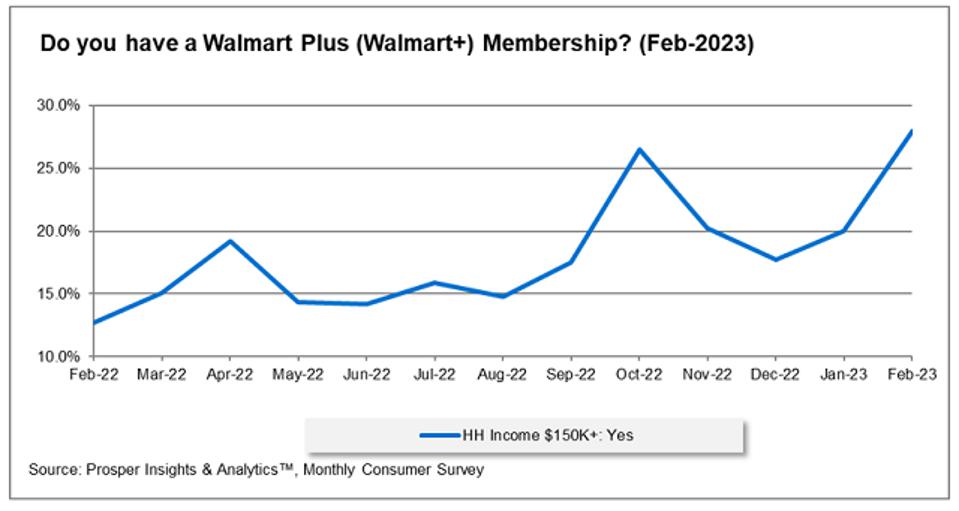

一般而言,沃尔玛的消费受众往往是低收入消费者,但它也在高收入消费者群体中获得了真正的收益。根据Prosper Insights&Analytics 月度消费者调查,作为Walmart+成员的高收入家庭(15万美元以上)比例一直在稳步上升,从2022年2月的12.7%增加到2023年2月的28%。

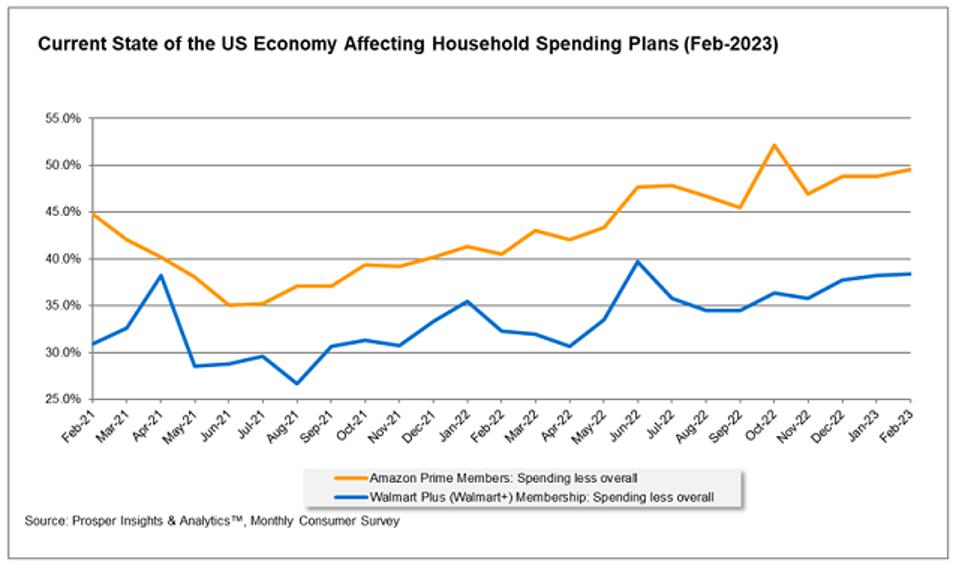

Walmart+为这些消费者提供了独特的“充值储蓄方式”,而亚马逊则没有类似的服务,例如汽油和杂货类的充值储蓄,同时,这两个品类的价格还特别容易受通货膨胀的影响。此外,根据Prosper的调查显示,Walmart+消费者因经济状况而削减支出的可能性要小得多。相反,近50%的Prime会员计划在2023年减少支出,而只有38%的Walmart+消费者持有这种观点。

问:那么,这对品牌而言意味着什么?

答:沃尔玛拥有在通货膨胀环境中抢占市场份额的基础设施,而且他们正在获得收入更高的新客户。虽然沃尔玛的发展不会快速超越亚马逊,但有明显的趋势表明其正在成为未来几年品牌投资的平台。部分品牌可能希望将赌注压在沃尔玛的基本品类(如汽油、杂货等)中,依靠其所赢得的市场份额转化为长期增长的动力。

目前,两家公司都押注广告业务将成为自身的增长点和利润中心。未来,广告将成为平台的必需品。

下一篇

我国直播电商用户规模 2023直播电商仍有持续扩张空间

直播电商行业用户规模增速放缓,但是单用户年度GMV保持稳步增长。预计2022年全年中国直播电商市场规模达到2.84万亿,同比增速42%;我国直播电商用户规模 2023直播电商仍有持续扩张空间截止2022年上半年,我国直播电商用户规模已达到4.69亿人,相比2021年底4.64亿人仅增长1.15%;2021年度单用户GM...